Condividi con noi le tue storie legate al caffè scrivendo a direzione@comunicaffe.it.

REGGIO EMILIA – Il Consiglio di amministrazione di Newlat Food S.p.A. (“Newlat Food” o la “Società”), sotto la presidenza di Angelo Mastrolia, ha esaminato ed approvato la Relazione finanziaria semestrale al 30 giugno 2023. Nel primo semestre 2023, Newlat Food ha conseguito un ottimo livello di marginalità ed una solida generazione di cassa nonostante il difficile contesto di mercato.

Relazione finanziaria semestrale di Newlat Food

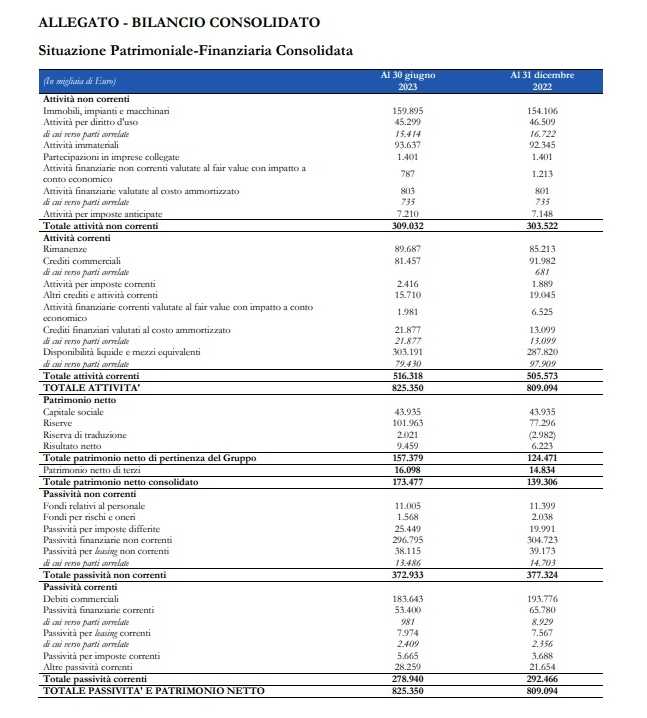

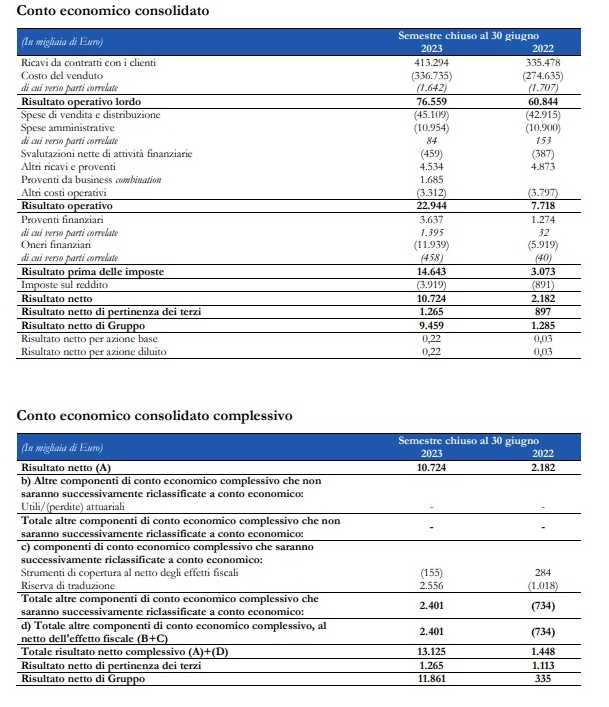

I ricavi raggiungono euro 413,3 milioni in crescita del 23,2% rispetto ad euro 335,5 milioni nella prima metà del 2022. L’Ebitda normalizzato si attesta a euro 39,8 milioni un incremento del 40.7% rispetto al periodo precedente, mentre l’Ebitda consolidato si attesta ad euro 38,5 milioni rispetto ad euro 25,2 milioni nel 2022, con un forte incremento della propria marginalità sul fatturato pari al 9,3%, in deciso aumento rispetto ai livelli raggiunti l’anno precedente (7,5% al 30 giugno 2022).

Il risultato operativo (EBIT) consolidato è pari ad euro 23 milioni, in aumento del 197,3%, rispetto a euro 7,7 milioni del primo semestre 2022.

Il risultato netto consolidato è pari a euro 10,7 milioni, in forte aumento del 391,4% rispetto al primo semestre 2022.

Il presidente Angelo Mastrolia ha commentato: “Lo straordinario risultato del primo semestre dell’anno conferma un livello di crescita organica tra i migliori del settore, dando prova delle previsioni di forte miglioramento dei margini comunicati in sede di chiusura dell’esercizio 2022″.

Mastrolia continua: “Le nostre previsioni sono state addirittura superate, raggiungendo un margine Ebitda oltre il 9% e una generazione di cassa che proietta il gruppo a oltre 30 milioni di FCF per fine anno. La leva operativa generata dalla forte crescita del fatturato e dalla grande attenzione ai costi ci ha permesso di far crescere l’utile netto a 10,7 milioni di euro rispetto ai 2,2 milioni di euro dello scorso anno”.

Mastrolia conclude: “Tutto questo nonostante l’impatto negativo dell’aumento dei tassi di interesse. I risultati semestrali contribuiscono a dare maggior forza e maggiore flessibilità al gruppo anche sul fronte M&A, sul quale stiamo lavorando alacremente, con la speranza di proiettare in breve tempo il nostro Gruppo ben oltre il miliardo di euro di fatturato”.

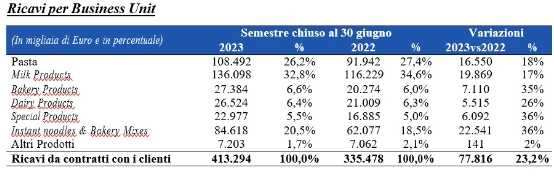

Analisi dei ricavi consolidati

Nel primo semestre del 2023, Newlat Food ha realizzato ricavi consolidati pari a euro 413,3 milioni, come di seguito suddivisi per linee di business:

- I ricavi relativi al segmento Pasta risultano in aumento nel periodo in esame per effetto dei maggiori volumi di vendita, a seguito dell’acquisizione di nuova clientela e di un incremento del prezzo medio di vendita.

- I ricavi relativi al segmento Milk Products risultano essere in netto aumento (+16,4%) per effetto combinato di un incremento del prezzo medio di vendita e dei maggiori volumi rispetto allo stesso periodo del precedente esercizio.

- I ricavi relativi al segmento Bakery Products risultano essere in aumento per effetto di un incremento del prezzo medio di vendita e dei volumi per effetto anche dell’acquisizione di nuova clientela.

- I ricavi relativi al segmento Dairy Products risultano essere in netto aumento come conseguenza di un incremento dei volumi di vendita.

- I ricavi relativi al segmento Special Products risultano essere in aumento per effetto di un aumento dei volumi e un incremento del prezzo medio di vendita.

- I ricavi relativi al segmento Instant noodles & bakery mixes risultano essere in aumento come conseguenza dell’acquisizione di EM Foods e di un incremento del prezzo medio di vendita in particolar modo nel mercato della Grande Distribuzione Organizzata nel Regno Unito.

- I ricavi relativi al segmento Altri prodotti risultano essere in linea con il precedente periodo per un effetto combinato di diminuzione dei volumi di vendita e di incremento del prezzo medio di vendita.

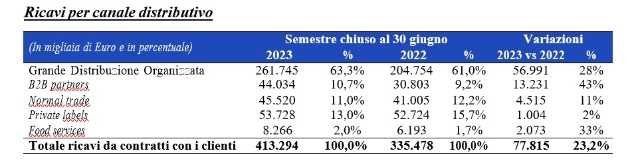

I ricavi relativi al canale Grande Distribuzione Organizzata si incrementano, principalmente per effetto di un aumento della domanda legata ai principali segmenti in cui opera il Gruppo ed in generale ad un prezzo medio di cessione più elevato rispetto allo stesso periodo del precedente esercizio.

- I ricavi relativi al canale B2B partners registrano un incremento per effetto di un aumento della domanda dovuto principalmente all’acquisizione di nuova clientela ed in particolare nel comparto bakery. I dati al 30 giugno 2023 sono influenzati dall’inclusione nel perimetro di consolidamento della neo-acquisita EM Foods.

- I ricavi relativi al canale Normal trade sono in forte incremento quale aumento della domanda di vendita dovuta all’acquisizione di nuova clientela e di un miglioramento delle condizioni di vendita in termini di prezzo medio di cessione.

- I ricavi relativi al canale Private label registrano un incremento nel comparto Pasta e Dairy, per effetto di un aumento del prezzo medio di vendita.

- I ricavi relativi al canale Food services sono sostanzialmente in linea con lo stesso periodo del precedente esercizio.

- I ricavi relativi all’Italia aumentano, principalmente per effetto di un incremento dei volumi di vendita e del prezzo medio di cessione.

- I ricavi relativi alla Germania si incrementano, per effetto dell’aumento dei volumi nel settore Pasta ed in generale di un incremento del prezzo medio di vendita.

- I ricavi relativi al Regno Unito si incrementano, per effetto di un prezzo medio di vendita più elevato rispetto allo stesso periodo del precedente esercizio.

- I ricavi relativi agli Altri Paesi di incrementano per effetto principale dell’acquisizione di EM Foods. Al netto dell’acquisizione i ricavi verso altri paesi risulterebbero comunque in aumentano quale conseguenza di un incremento della domanda e del prezzo medio di cessione.

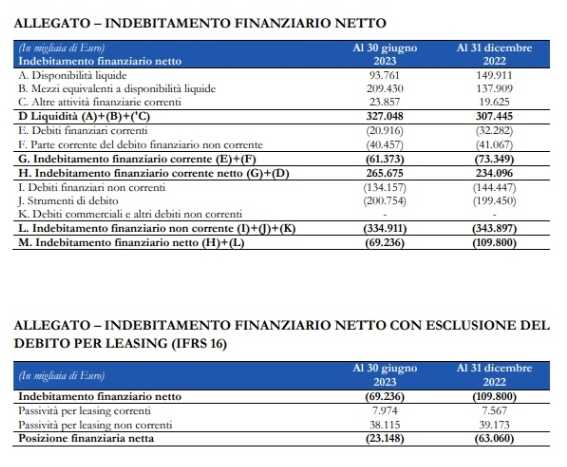

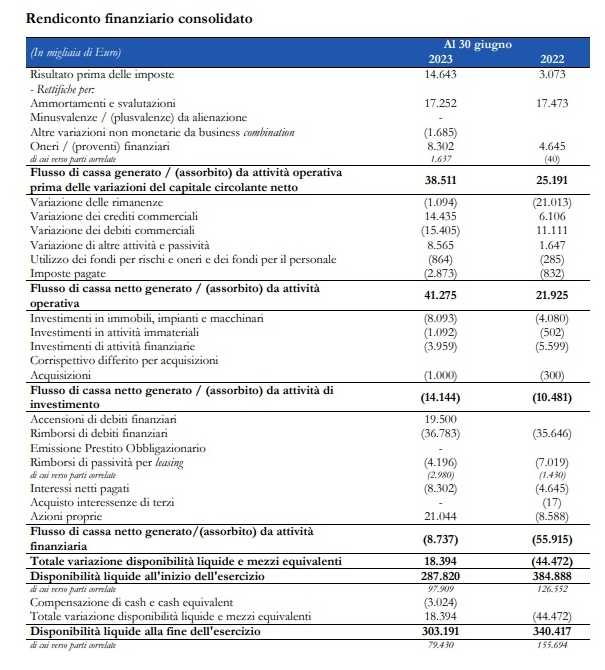

Analisi della Posizione Finanziaria Netta

Il debito finanziario netto al 30 giugno 2023 è pari ad Euro 69,2 milioni, rispetto ad Euro 109,8 milioni al 31 dicembre 2022, in netto miglioramento per Euro 40,6 milioni, grazie alla capacità del Gruppo Newlat di generare flussi di cassa dall’attività operativa e dalla vendita di azioni proprie. Al netto degli effetti contabili IFRS 16 di leasing, la posizione finanziaria netta è pari ad Euro 23,1 milioni rispetto ad Euro 63,1 milioni del 31 dicembre 2022.

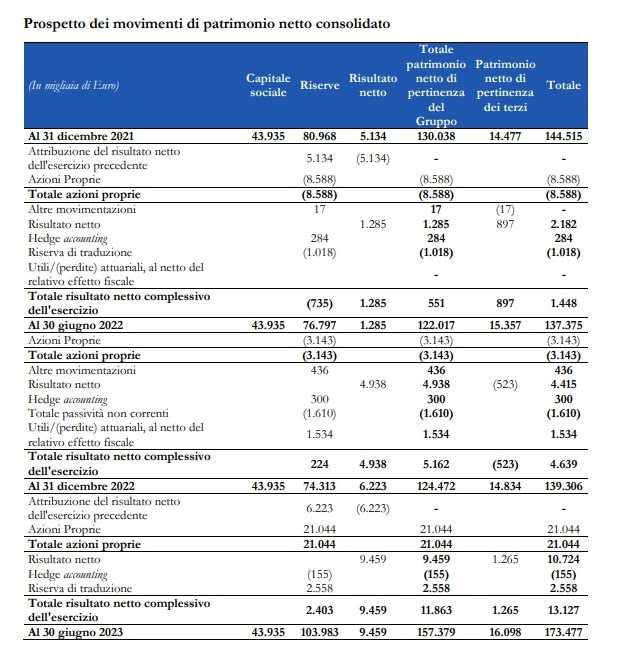

Azioni proprie

In forza dell’autorizzazione all’acquisto e disposizione di azioni proprie, deliberata dall’Assemblea degli azionisti della Società del 27 aprile 2023, Newlat Food alla data del 30 giugno 2023 deteneva n. 1.008.521 azioni proprie.

Fatti di rilievo intervenuti dopo la chiusura del primo semestre 2023

Dopo il 30 giugno 2023 non sono avvenute operazioni atipiche o non usuali che richiedano variazioni alla relazione finanziaria semestrale 2023.

Evoluzione prevedibile della gestione

Considerando il breve lasso di tempo storicamente coperto dal portafoglio ordini del Gruppo e le difficoltà ed incertezze della attuale situazione economica globale non risulta agevole formulare previsioni sull’andamento del secondo semestre 2023, che appare comunque molto positivo.

Il Gruppo continuerà a prestare particolare attenzione al controllo dei costi ed alla gestione finanziaria, al fine di massimizzare la generazione di free cash flow da destinare sia alla crescita organica per via esterna che alla remunerazione degli Azionisti.

Alla data di approvazione della relazione semestrale è ancora in corso il conflitto tra Russia e Ucraina.

Dall’inizio del conflitto si è registrata una crisi nel settore “Oil&Gas” e nell’approvvigionamento delle materie prime, che ha causato molta incertezza sull’andamento dell’economia mondiale oltre ad aver determinato un progressivo incremento dei prezzi, che sta condizionando le politiche commerciali del Gruppo, che, a sua volta, ha provveduto a ridefinire con i principali clienti le condizioni di vendita.

In ragione di quanto esposto, il Gruppo non ha possibilità di prevedere in quale misura i suddetti eventi possano avere ripercussioni significative sulle prospettive del Gruppo per il 2023, ma gli

Amministratori ritengono, sulla base delle informazioni disponibili alla data di predisposizione della presente relazione, di escludere ragionevolmente impatti negativi significativi.

I risultati nello specifico