Condividi con noi le tue storie legate al caffè scrivendo a direzione@comunicaffe.it.

MILANO – Per Caffè Borbone il 2020 è stato un anno eccezionale, nonostante e con la pandemia. Lo ha rivelato il Consiglio di amministrazione di Italmobiliare S.p.A. che ha esaminato e approvato il Bilancio consolidato e il progetto di Bilancio della Società al 31 dicembre 2020. Bilancio che annuncia forti segni positivi anche dovuti a Caffè Borbone, di cui Italmobiliare possiede il 60%. Il restante 40% è nelle mani del fondatore Massimo Renda oggi presidente esecutivo.

Caffè Borbone: margine operativo a 75 milioni, +34%

La traiettoria di Caffè Borbone -uno dei principali produttori specializzati in capsule e cialde compatibili- non è stata rallentata dall’emergenza che ha contraddistinto il 2020; l’esercizio di Caffè Borbone si chiude con ricavi a 219,3 milioni di euro (+27% rispetto all’esercizio precedente). A livello di canali distributivi, crescono a tassi superiori alla media sia il canale online sia la GDO (+64% vs. 2019).

A livello di prodotti, le cialde rimangono il prodotto principale, con tasso di crescita allineato alla media; positiva la performance anche dell’aggregato delle capsule.

In calo la vendita del caffè in grani, comunque con peso limitato sul totale dei ricavi dell’azienda, per il rallentamento complessivo del canale horeca. legato all’emergenza sanitaria. Il margine operativo lordo è pari a 75,1 milioni di euro, con una crescita del 44% rispetto al 2019: marginalità in deciso miglioramento al 34% (+4,1 % rispetto al 2019), grazie sia all’ulteriore innalzamento del margine industriale sia all’effetto

scala sui costi di struttura. Al netto di ammortamenti in lieve crescita, risultato operativo pari a 66,0 milioni di euro, in crescita del 52% rispetto al 2019.

L’utile d’esercizio del 2020 si attesta a 90,5 milioni di euro (34,2 milioni nel 2019). Investimenti pari a 13,4 milioni di euro, in crescita rispetto al 2019 per l’accelerazione

durante il 2020 del piano di ampliamento della capacità produttiva. La posizione finanziaria netta al 31 dicembre 2020 è negativa per 11,8 milioni di euro, con una generazione di cassa nell’anno positiva per 39,8 milioni di euro, al lordo del pagamento di dividendi per 20 milioni di euro effettuato nel corso del 2020.

Ma vediamo l’andamento generale di Italmobiliare

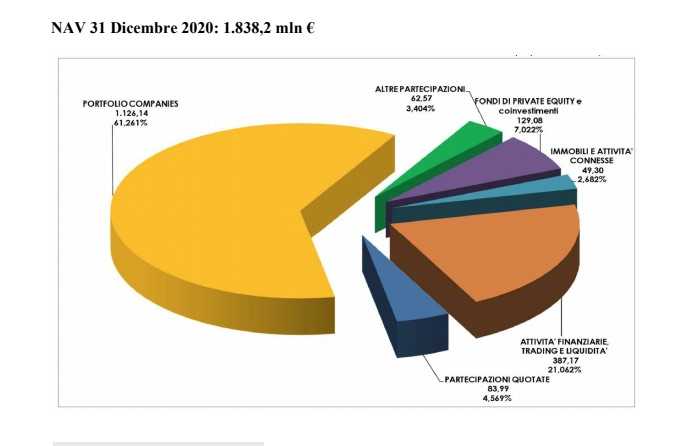

Al 31 dicembre 2020 il Net Asset Value di Italmobiliare S.p.A. risulta pari a 1.838,2 milioni

di euro, in aumento di 97,2 milioni di euro rispetto al 31 dicembre 2019 (1.741,1 milioni di euro). L’aumento del valore del Nav, a fronte della distribuzione dei dividendi di

Italmobiliare S.p.A. per 76 milioni di euro complessivi tra componente ordinaria e

straordinaria, ha riguardato principalmente l’incremento per 381 milioni delle Portfolio

companies, legato alla crescita del valore di Caffè Borbone e Sirap e ai nuovi investimenti

in Officina Profumo-Farmaceutica di Santa Maria Novella S.p.A., Callmewine S.r.l. e Casa

della Salute S.r.l. (per circa 199 milioni).

Risulta in riduzione la componente legata ad HeidelbergCement AG (-81 milioni circa a seguito della cessione di azioni per un controvalore di 62,3 milioni di euro e per la riduzione del valore di mercato pari a 18,9 milioni di euro). Il valore delle attività finanziarie, trading e liquidità a fine 2020 era di circa 387 milioni, non comprensiva degli incassi dalla cessione degli asset Sirap.

Al 31 dicembre 2020 il Nav per azione, escluse le azioni proprie e dopo il pagamento di

dividendi complessivi pari a 1,8 euro, ammonta a 43,5 euro con un incremento del 5,02%

rispetto all’analogo valore del 31 dicembre 2019 (equivalente ad un incremento del 9,4% al lordo dei dividendi).

Sintesi dei risultati

L’esercizio 2020 di Italmobiliare S.p.A. si è chiuso con un utile di 31,5 milioni (rispetto ai

19,7 milioni del 2019). Il risultato ante imposte è pari a 26,1 milioni rispetto ai 30,6 milioni di fine 2019. I proventi ed oneri netti da partecipazioni risultano positivi per 48,8 milioni di euro, in aumento di oltre 40 milioni di euro rispetto agli 8,1 milioni di euro al 31 dicembre 2019 a causa della rivalutazione di alcune partecipazioni (saldo positivo di 18,6 milioni di euro al 31 dicembre 2020 contro un saldo negativo di 14,3 milioni di euro al 31 dicembre 2019) e dell’incremento dei dividendi (+7,8 milioni di euro).

I proventi ed oneri netti da investimento della liquidità sono invece in decremento di 39,7

milioni di euro, principalmente per effetto della riduzione della redditività dei fondi di

investimento e di private equity (-26,6 milioni di euro) e dell’andamento negativo delle

partecipazioni di trading (-6,0 milioni di euro) e dei cambi (-8,0 milioni di euro).

I proventi ed oneri diversi risultano negativi per 30,2 milioni di euro, in aumento di 5,4 milioni di euro rispetto al precedente esercizio principalmente per maggiori oneri operativi non afferenti la gestione ordinaria per 5,8 milioni di euro (erogazioni MBO e LTI riferiti al precedente triennio ed erogazioni liberali).

Al 31 dicembre 2020 la posizione finanziaria netta di Italmobiliare S.p.A. è positiva per 387,2 milioni, rispetto ai 569,6 milioni di fine 2019

Tra i principali flussi si segnalano la vendita di azioni HeidelbergCement (62 milioni) e gli

investimenti per le acquisizioni in Officina Santa Maria Novella (161 milioni di euro), Casa

della Salute (23,7 milioni di euro), Callmewine (13,3 milioni di euro) e Florence (13,8

milioni di euro).

A livello consolidato, tenuto conto di un andamento complessivamente positivo delle società partecipate, l’utile attribuibile ai soci della controllante sale a 68,3 milioni dai 63,5 milioni di fine 2019 e il patrimonio netto consolidato attribuibile ai soci della controllante risulta pari a 1.330,4 milioni (1.358,7 milioni fine 2019).

Le altre principali risultanze economiche del Gruppo Italmobiliare sono:

Ricavi e proventi: 575,5 milioni (565,9 milioni al 31 dicembre 2019)

Margine operativo lordo: 106,0 milioni (125,9 milioni)

Risultato operativo: 69,4 milioni (97,1 milioni).

Dividendo

Il Consiglio di amministrazione di Italmobiliare proporrà all’Assemblea degli azionisti del

21 aprile prossimo un dividendo di 0,65 euro per azione, a valere sull’utile per un importo

complessivo pari a 27,4 milioni.

Il dividendo sarà posto in pagamento il prossimo 5 maggio, con data di stacco il 3 maggio

2021 (record date 4 maggio 2021).

Andamento del Portfolio Companies

Nel complesso, il 2020 è stato un anno positivo per le portfolio companies di Italmobiliare,

nonostante l’impatto dell’emergenza sanitaria in corso sia stato significativo, in particolare

su Santa Maria Novella, Tecnica e Iseo.

Guardando all’aggregato pro-forma:

– I ricavi 2020 sono pari a 1,515 milioni di euro, in calo del 5,4% rispetto all’esercizio

2019;

– Il margine operativo lordo si attesta a 255,1 milioni di euro, con un miglioramento

complessivo di 45,7 milioni di euro rispetto all’esercizio precedente (+21,8%);

– Generazione di cassa positiva per 165,1 milioni di euro, al lordo del pagamento di

42,1 milioni di dividendi nell’esercizio 2020.