Condividi con noi le tue storie legate al caffè scrivendo a direzione@comunicaffe.it.

MILANO – Caffè Borbone si conferma un traino per Italmobiliare anche nel terzo trimestre del 2021. Con una nota ai media il Consiglio di amministrazione di Italmobiliare S.p.A., che ricordiamo è azionista di maggioranza di Caffè Borbone Srl ha comunicato gli ultimi dati aggiornati. In realtà la proprietaria del noto marchio partenopeo è L’Aromatika S.p.A, di cui Italmobiliare possiede il 60%. Il restante 40% è nelle mani del fondatore Massimo Renda che oggi è anche il Presidente esecutivo.

Ecco l’analisi del Bilancio Italmobiliare proprio a partire dalla sezione con focus su Caffè Borbone.

Così Caffè Borbone chiude un altro trimestre positivo

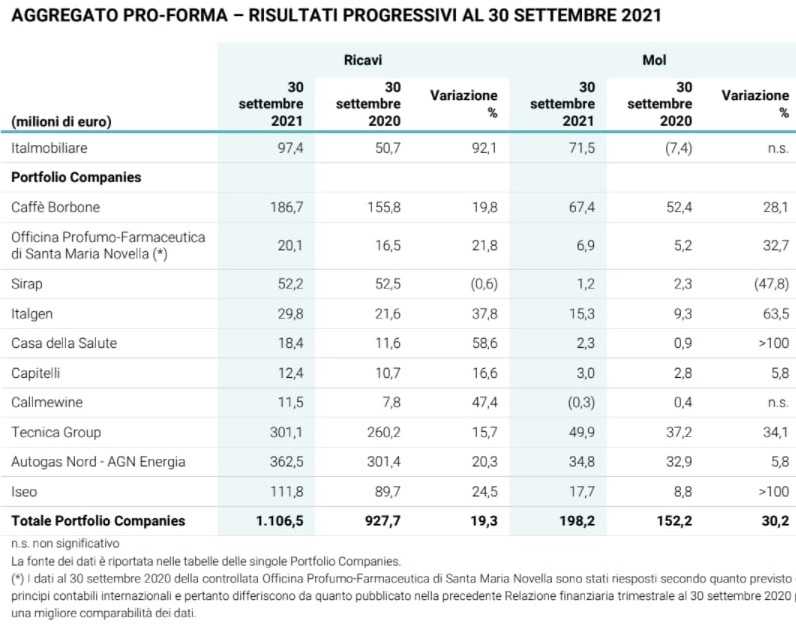

E si attesta nei nove mesi a una crescita del 20% rispetto all’esercizio precedente, con marginalità in ulteriore miglioramento (+28%). Vediamo il dettaglio nella tabella sotto.

I ricavi di Caffè Borbone nei primi nove mesi del 2021 sono pari a 186,7 milioni di euro

Superiori del 19,8% rispetto allo stesso periodo del 2020; nel terzo trimestre la crescita rispetto all’esercizio precedente è pari all’11,2%, con un fisiologico rallentamento dovuto anche alla normalizzazione dell’effetto indotto dalla pandemia Covid-19 sul consumo domestico di caffè.

A livello di canali, confermano tassi di crescita superiori alla media i negozi specializzati e la grande distribuzione del mono-porzionato che fa registrare un +7%; segnali incoraggianti dal mercato estero, seppur ancora residuale sul totale delle vendite.

Nel periodo, il margine operativo lordo di Caffè Borbone è pari a 67,4 milioni di euro, con una marginalità sui ricavi pari al 36,1% superiore di 2,5 punti percentuali rispetto al periodo precedente; guardando ai valori assoluti, la crescita del margine operativo lordo rispetto allo stesso periodo del 2020 è pari al 28,1% (incremento di 15,0 milioni di euro).

La posizione finanziaria netta al 30 settembre 2021 è negativa per 0,7 milioni di euro, già al netto della distribuzione di dividendi per 30 milioni di euro effettuata nel secondo trimestre 2021. Nei primi nove mesi del 2021, la generazione di cassa al lordo dei dividendi è positiva per 41,1 milioni di euro.

L’andamento di tutte le aziende che fanno capo a Italmobiliare

Per quanto riguarda Italmobiliare, i ricavi registrati al 30 settembre 2021 risultano in aumento principalmente per le migliori performance dei fondi di private equity (+45,5 milioni di euro).

Il margine operativo lordo risulta in miglioramento, oltre che per quanto specificato sopra, anche per l’andamento positivo della liquidità (+27,5 milioni di euro, dovuti principalmente alla minore variazione negativa di fair value delle partecipazioni di trading, dei fondi comuni di investimento e dei derivati) e per l’assenza di maggiori oneri operativi non afferenti la gestione ordinaria registrati nel periodo precedente per 5,8 milioni di euro (erogazioni MBO e LTI riferiti al precedente triennio ed erogazioni liberali).

Per le Portfolio Companies, i primi nove mesi del 2021 confermano il trend positivo commentato nella Relazione finanziaria semestrale. In particolare:

– I ricavi sono pari a 1.106,5 milioni di euro, in crescita del 19% rispetto allo stesso periodo dell’esercizio precedente. Come nel semestre, tutte le società registrano ricavi in crescita rispetto al 2020 (con l’eccezione di Sirap legata solo alla contrazione dei ricavi infragruppo) e al 2019, con Officina Profumo–Farmaceutica di Santa Maria Novella che recupera il gap segnalato in semestrale grazie a un positivo terzo trimestre;

– Il margine operativo lordo si attesta a 198,2 milioni di euro, con un miglioramento complessivo del 30,2% rispetto allo stesso periodo del 2020. Anche in questo caso, quasi tutte le società hanno risultati in crescita rispetto sia al 2020 sia al 2019: fanno eccezione Officina Profumo-Farmaceutica di Santa Maria Novella, che sconta rispetto al 2019 la minor incidenza del proprio canale retail per l’impatto del Covid-19, e Callmewine, per l’impatto sull’esercizio 2021 degli investimenti in marketing e struttura.

Nel complesso – sempre in base ai dati gestionali aggregati dei 9 mesi – le portfolio companies hanno evidenziato un incremento del 30,2% del MOL a oltre 198 milioni.

Nel corso dei primi nove mesi dell’anno le portfolio companies nel loro complesso hanno registrato un significativo incremento del MOL rispetto all’omologo periodo 2020 (+30,2% dato aggregato proforma) e 2019. Guardando solo al terzo trimestre, il margine operativo lordo risulta pari a 72,2 milioni di euro, sostanzialmente stabile rispetto al 2020.

Il portafoglio di partecipazioni, costruito negli ultimi anni per valorizzare eccellenze del made in Italy, conferma il trend positivo, con tutte le società che registrano ricavi in crescita rispetto al 2020 e al 2019.

Il Net Asset Value al 30 settembre scorso è pari a 2.022,1 milioni di euro, stabile rispetto al 30 giugno 2021 (2.000,2 milioni di euro) e in aumento di 183,9 milioni di euro rispetto al 31 dicembre 2020 (1.838,2 milioni di euro).

Al 30 settembre 2021 la posizione finanziaria netta di Italmobiliare S.p.A., positiva per 354,4 milioni di euro, risulta in diminuzione di 32,8 milioni di euro rispetto al 31 dicembre 2020, con un’allocazione per il 61% nel Fondo Vontobel con un profilo di rischio conservativo in coerenza con le politiche di investimento della Società. Tra i principali flussi si segnalano l’investimento come co-investitore del fondo Clessidra Capital Partners 3 (“CCP3”) nell’acquisizione di Casa Vinicola Botter Carlo & C. S.p.A., attraverso il veicolo Bacco (-43,6 milioni di euro) e le successive cessioni di quote (+31,7 milioni di euro), l’investimento in fondi di private equity (-34,9 milioni di euro) ed in altre partecipazioni (- 19,5 milioni di euro), parzialmente compensati dalla vendita di azioni HeidelbergCement AG (+36,8 milioni di euro).