Condividi con noi le tue storie legate al caffè scrivendo a direzione@comunicaffe.it.

MILANO – Tre canali paralleli: i flyer, gli store e il web. Qui si vendono le macchine del caffè al consumatore finale. Ci siamo chiesti se per caso fossero cambiate le cose tra il 2019 e il 2020 in questo mercato, a seconda della marca dell’attrezzatura, del numero delle referenze uniche, dell’obsolescenza media e il prezzo medio. La risposta arriva dall’Istituto di ricerca italiano che offre servizi di price intelligence e di analisi delle strategie assortimentali cross canale (flyer, punti vendita fisici, e-commerce e newsletter), Quberg. Che ha analizzato strategie di prezzo e promozione in questi tre universi paralleli. Leggiamo cosa è emerso dall’articolo di Luca Figini su igizmo.it.

Macchine del caffè: 2019 vs 2020

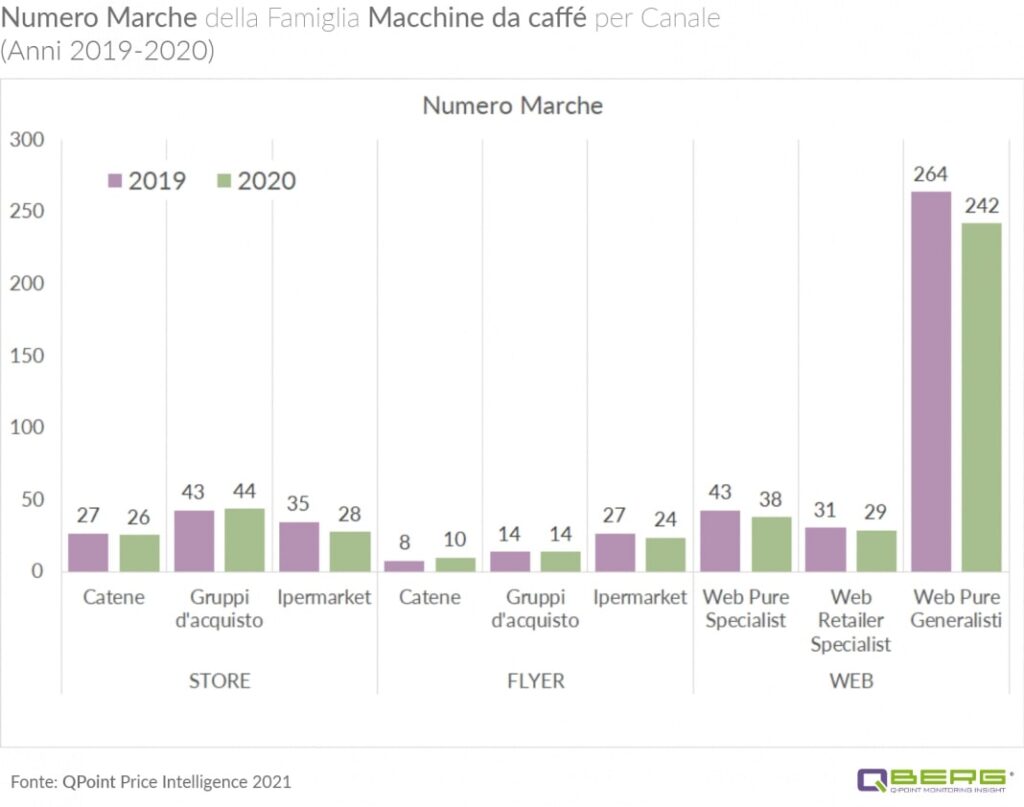

Partendo dall’analisi del Numero delle marche per canale, l’offerta è rimasta sostanzialmente stabile comparando il 2019 e il 2020, anzi i siti web, in particolare i web pure generalisti, hanno ridotto il numero di marchi esposti nei loro cataloghi online, passando da 264 nel 2019 a 242 nel 2020. La stessa dinamica di razionalizzazione dell’offerta è stata messa in atto dai web pure specialist (43 brand nel 2019 vs 38 nel 2020) e anche dagli ipermarket (35 marche nel 2019 vs 28 nel 2020).

Le catene e i gruppi di acquisto hanno sostanzialmente confermato nel 2020 lo stesso numero di marche proposte nel 2019, sia negli store fisici, che nelle promozioni sui flyer.

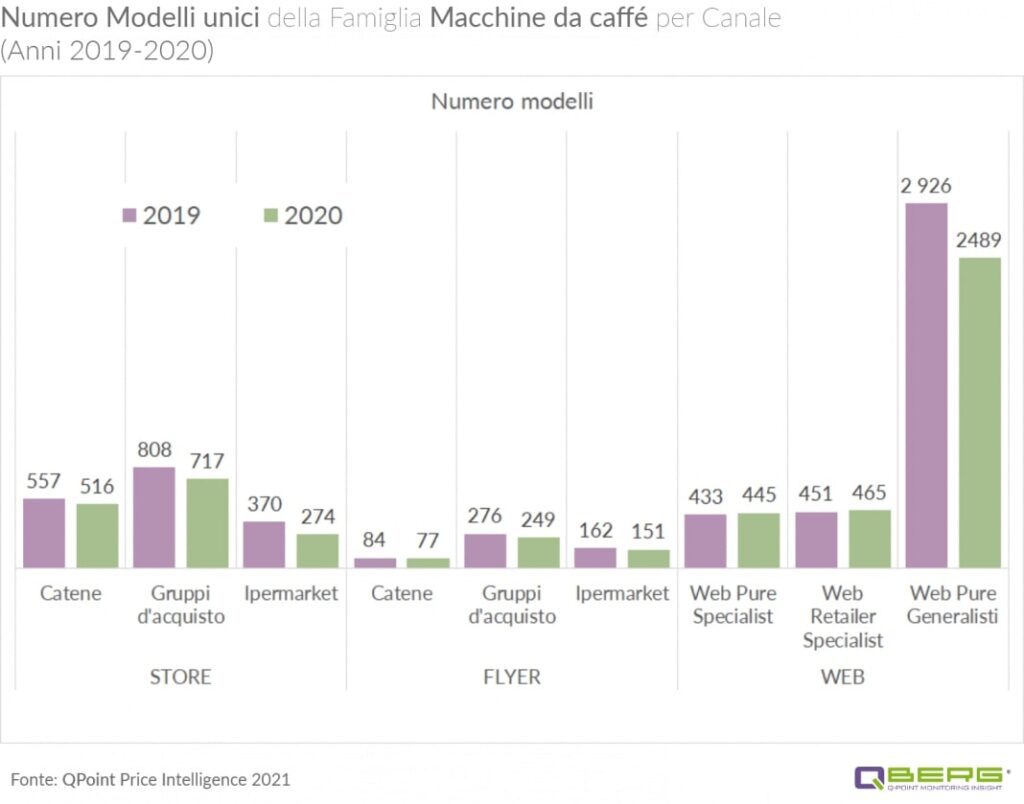

Passando alla valutazione dell’’offerta di referenze uniche

Si osserva che per tutti i canali analizzati store, flyer e web si è assistito ad una riduzione dei modelli offerti, che non ha solo riguardato i canali fisici (catene, gruppi d’acquisto e ipermarket) ma anche il volantino con il numero di modelli in promozione. Il canale web fa invertire leggermente la tendenza grazie all’azione dei web pure specialist che passano da 433 modelli nel 2019 a 445 nel 2020 e dei web retailer specialist (451 vs 465). In media, possiamo affermare che questa “scrematura” sia stata effettuata soprattutto per i brand che avevano in catalogo il maggior numero di modelli.

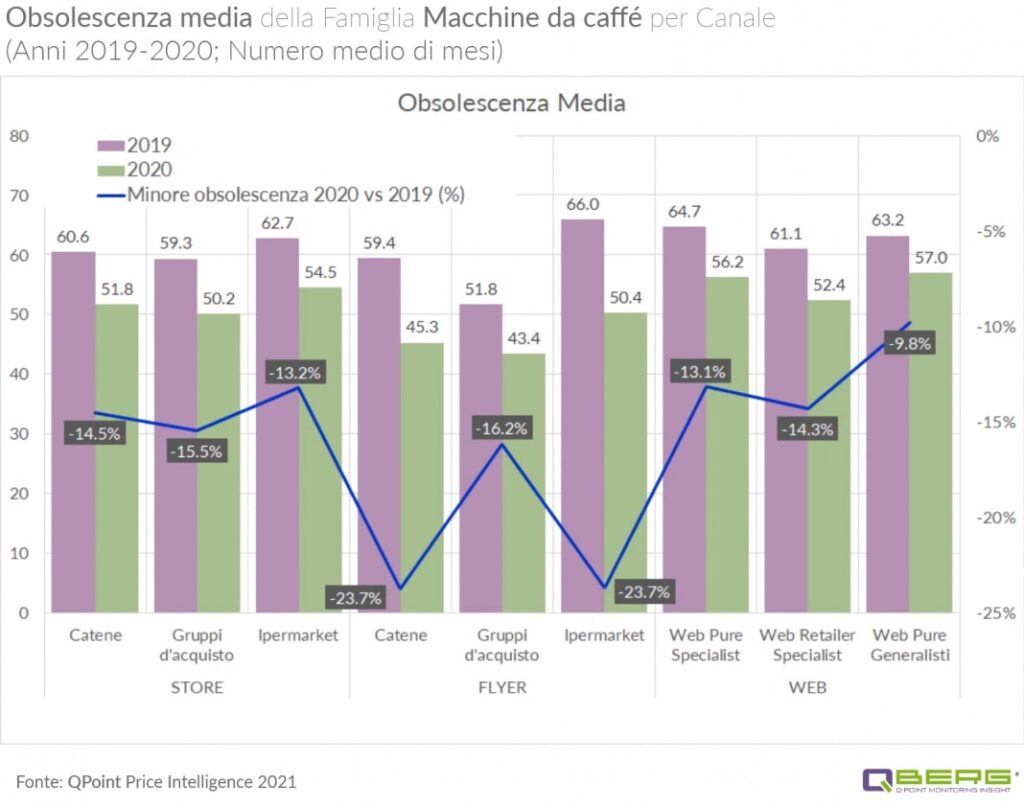

Un’altra evidenza di forte interesse riguarda la valutazione dell’obsolescenza media nelle macchine del caffè

Calcolata come il numero medio di mesi intercorsi tra la data di prima apparizione del prodotto e la data di osservazione. Nel corso del 2020, in quasi tutti canali fisici e online (fatta eccezione per i web pure generalisti), si è ridotta da circa 60 mesi nel 2019 a poco più di 50 nel 2020. Particolarmente interessanti sono state le dinamiche nell’ambito delle promozioni a volantino, dove nel 2020 si sono registrati le maggiori variazioni in relazione all’obsolescenza media dei prodotti proposti: nelle catene si è passati da macchine da caffè che avevano 59,4 mesi di obsolescenza nel 2019 a 45,3 nel 2020 (-23,7%), nei gruppi d’acquisto da prodotti in promocon 51,8 mesi di obsolescenza a 43,4 (-16,2%) e negli ipermarket da 66,0 a 50,4 nel 2020 (-23,7%).

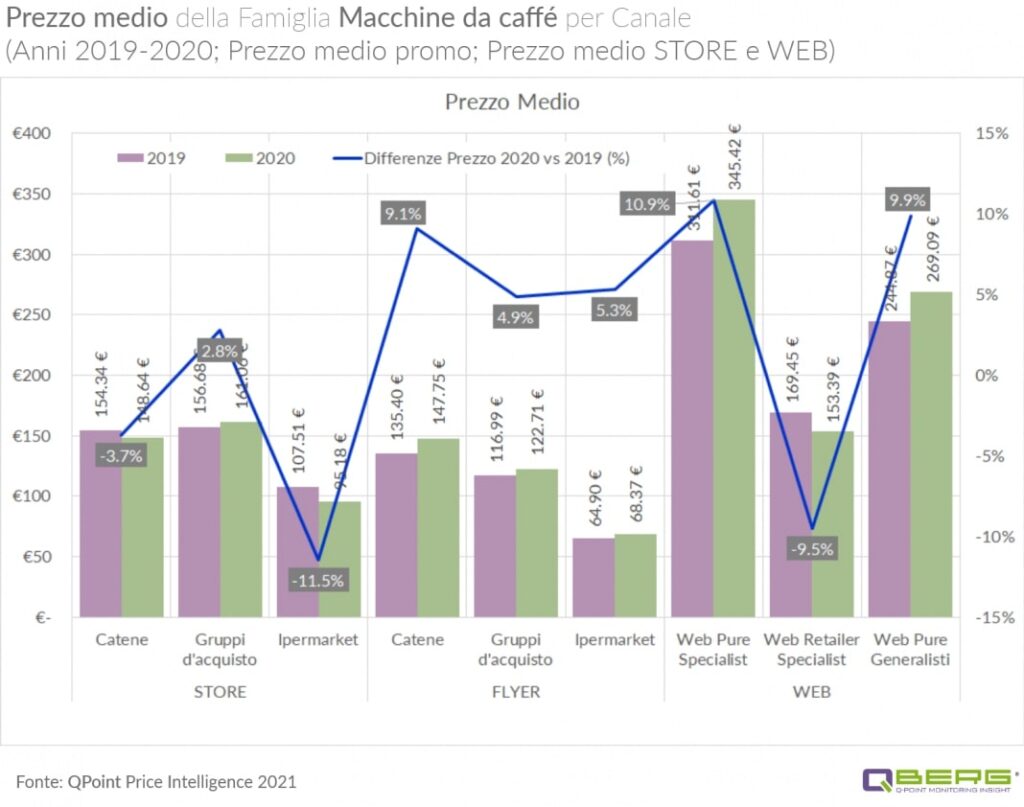

In riferimento al prezzo medio delle macchine da caffè per canale, i maggiori incrementi nel 2020 li riscontriamo nei web pure specialist e nei web pure generalisti (rispettivamente +10,9% e +9,9% sul 2019). In controtendenza, i web retailer specialist che hanno ridotto i prezzi nel 2020 per allinearli a quelli dei canali fisici. Pricing strategy votata alla fascia bassa del mercato per gli Ipermarket che nel 2020 hanno ridotto dell’11,5% i prezzi nei loro canali fisici, seguiti dalle catene che hanno allineati quelli negli store coi prezzi a volantino (€148,64 vs €147,75), contraendo rispetto al 2019 il prezzo medio in-store del 3,7% e aumentando, invece, quello delle offerte a volantino del 9,1%. In leggero aumento, invece, i prezzi medi delle macchine da caffè per i Gruppi d’acquisto, sia nel canale store (+2,8%) che a volantino (+4,9%), rispettivamente con €161,06 e €122,71.

Considerazioni finali: la new age delle macchine da caffè

Dallo studio di QBerg è evidente che tutti i canali hanno compreso i nuovi bisogni degli italiani generati dalla pandemia, relativamente alla nuova modalità di prendere il caffè a domicilio. Il conseguente aumento della domanda di macchine da caffè è confermato dalla diminuzione dell’obsolescenza media dei prodotti in esposizione nei diversi canali.

Il nuovo trend ha indotto due strategie differenti nei diversi canali:

La razionalizzazione dell’offerta, ossia una leggera riduzione del numero di marche e modelli esposti negli store o nei cataloghi virtuali del web. Azione necessaria durante la pandemia per diminuire i costi di magazzino e di inventario, che ha permesso ai diversi canali di supportare i livelli di profitto complessivi la ricerca dei segmenti-target più adatti per poter sviluppare le vendite di un prodotto come le macchine da caffè

Nel 2020, tutti i canali analizzati sembra abbiano basato la loro segmentazione in relazione al prezzo medio delle offerte, differenziandosi in base al target di clientela da raggiungere: le catene hanno targettizzato un pubblico medio-alto e, contemporaneamente, hanno allineato i loro prezzi in-store a quelli delle loro attività promozionali a volantino e a quelli dei web retailer.

I gruppi d’acquisto, invece, nel 2020 hanno proposto macchine da caffè per un pubblico di fascia media, con una strategia più articolata rispetto alle catene. Andando nel dettaglio, hanno allineato i prezzi dell’offerta store con quella dei web retailer specialist ma, allo stesso tempo, hanno garantito prezzi medi decisamente concorrenziali (circa -15%) per le promozioni flyer rispetto alle catene, raggiungendo così anche il segmento medio-basso del mercato

Gli ipermarket hanno confermato un prezzo rivolto alla fascia bassa del mercato, sia nelle offerte in-store, ma soprattutto in quelle a volantino. Nei siti web pure specialist e, soprattutto nei siti web pure generalisti, c’è stata un’offerta indifferenziata, con la presenza di un numero considerevole di modelli di macchine da caffè. Tuttavia, i prezzi proposti, più alti in media degli altri canali, hanno registrato più appeal per la fascia alta del mercato.