Condividi con noi le tue storie legate al caffè scrivendo a direzione@comunicaffe.it.

MILANO – In data odierna il Consiglio di Amministrazione di Autogrill S.p.A. (Milano: AGL IM) ha esaminato e approvato i dati dei ricavi consolidati al 30 giugno 2021. Gianmario Tondato Da Ruos, ceo del Gruppo, ha dichiarato: “Il semestre appena concluso rappresenta un punto di svolta per il nostro Gruppo. I cambiamenti che abbiamo apportato al nostro business model per preservare profittabilità e cassa durante la crisi stanno dimostrando la propria efficacia.

Ne è testimonianza l’inversione di tendenza nella generazione di cassa del secondo trimestre di quest’anno. Il successo dell’aumento di capitale è uno straordinario segno della fiducia che il mercato ha riposto nei nostri confronti. Grazie all’ottima gestione operativa, siamo in grado di migliorare la guidance del Free Cash Flow per il 2021 confermando al contempo gli obiettivi al 2024”.

Autogrill: dettaglio dei risultati del primo semestre 2021

Ricavi consolidati: performance guidata dal mix di canali e dalle dinamiche locali

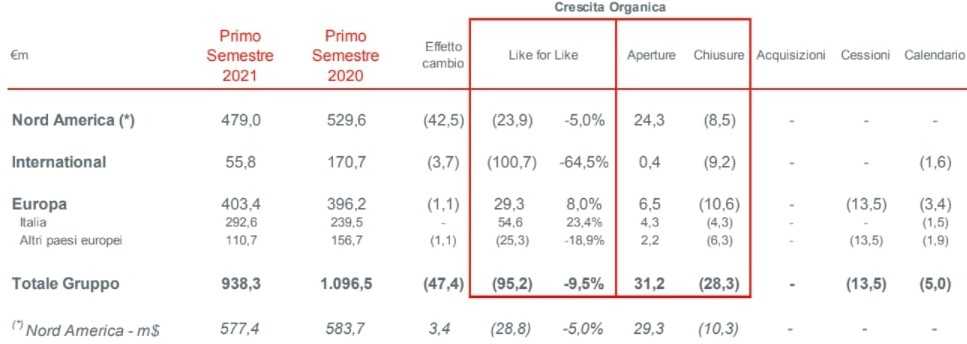

Evoluzione dei ricavi per regione

Ricavi consolidati pari a €938,3m nel primo semestre 2021, in calo del 14,4% a cambi correnti (-10,6% a cambi costanti) rispetto al primo semestre 2020 (€1.096,5m)

– Performance like for like dei ricavi: -9,5% (69% dei punti vendita totali aperti al 30 giugno 2021)

– Nuove aperture e chiusure: la razionalizzazione della presenza del Gruppo in tutte le aree geografiche è stata parzialmente compensata dalle nuove aperture negli aeroporti in Nord America (Salt Lake City e Las Vegas)

– Acquisizioni e cessioni: cessione del business in concessione in Spagna (-€13,5m)

– Calendario: impatto negativo per €5,0m in quanto il 2020 è stato un anno bisestile

– Effetto cambio: impatto negativo per €47,4m, dovuto principalmente alla svalutazione del Dollaro statunitense rispetto all’Euro.

Ricavi per canale

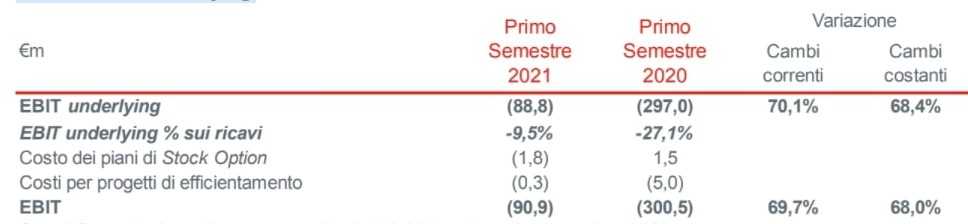

EBIT e EBIT underlying

– EBIT underlying pari a -€88,8m nel primo semestre 2021 rispetto a -€297,0m nel primo semestre 2020

Il miglioramento è principalmente riconducibile a:

− Migliore mix di prodotto

− Razionalizzazione delle attività e miglioramento della produttività

− Adattamento della struttura dei costi generali all’attuale livello di business

− Continua collaborazione con i landlord per la riduzione degli affitti

− Ammortamenti e svalutazioni per -€255,1m (-€352,5m nel primo semestre 2020).

La riduzione è attribuibile al calo degli ammortamenti dei diritti d’uso relativi alle estensioni dei contratti di concessione e alle minori svalutazioni rispetto al primo semestre 2020.

– EBIT pari a -€90,9m nel primo semestre 2021 rispetto a -€300,5m nel primo semestre 2020

− EBIT impattato da:

-€1,8m di costi relativi ai piani di stock option (+€1,5m nel primo semestre 2020)

-€0,3m di costi relativi a oneri di efficientamento (-€5,0m nel primo semestre 2020)

EBIT ed EBIT underlying

Oneri finanziari netti: costo medio del debito nel periodo pari a 4,6%

– Oneri finanziari netti pari a €49,9m nel primo semestre 2021, in calo rispetto a €56,5m nel primo semestre 2020 a seguito della riduzione degli interessi sulle passività per beni in leasing, che diminuiscono da €31,5m nel primo semestre 2020 a €22,7m nel primo semestre 2021

− Costo medio del debito: incremento dal 3,0% nel primo semestre 2020 al 4,6% nel primo semestre 2021, principalmente a causa dei costi legati all’estensione del periodo di “covenant holiday”

Imposte sul reddito: -€4,6m nel primo semestre 2021

– Imposte sul reddito pari a -€4,6m nel primo semestre 2021 rispetto a +€71,5m nel primo semestre 2020

− La riduzione è principalmente riconducibile al fatto che il primo semestre del 2020 aveva beneficiato di un provento della controllata HMSHost Corporation generato dal meccanismo di compensazione della perdita fiscale di periodo con gli imponibili degli anni pregressi (“carry back”) come consentito dall’ordinamento fiscale statunitense per circa $66m

Risultato netto: risultato netto underlying pari a -€146,3m nel primo semestre 2021

– Risultato netto underlying pari a -€146,3m (-€268,4m nel primo semestre 2020)

– Risultato netto pari a -€148,3m (-€271,0m nel primo semestre 2020)

− Utili di terzi a +€3,4m (-€14,7m nel primo semestre 2020)

Risultato netto e risultato netto underlying

Posizione finanziaria netta escluse le passività per beni in leasing al netto delle relative attività pari a €567,2m, in linea con il livello pre-pandemia

– Posizione finanziaria netta, incluse le passività nette per beni in leasing, pari a €2.430,0m al 30 giugno 2021 (€2.973,6m al 31 dicembre 2020)

– Posizione finanziaria netta escluse le passività per beni in leasing al netto delle relative attività pari a €567,2m rispetto a €1.082,7m al 31 dicembre 2020

– Free Cash Flow pari a -€55,9m nel primo semestre 2021 (-€397,2m nel primo semestre 20203), con una generazione di Free Cash Flow positiva nel secondo trimestre 2021. Il miglioramento è stato principalmente generato da:

− miglioramento della performance operativa

− contributo positivo del capitale circolante pari a €5,5m (assorbimento pari a €173,5m nel primo semestre 2020)

− ulteriore riduzione degli investimenti (-€64,8m nel primo semestre 2021 rispetto a -€92,5m nel primo semestre 2020)

– Aumento di capitale, al netto di parte delle spese pagate relative all’Offerta, pari a €592,6m nel primo semestre 2021

– Pagamento di interessenze ai soci di minoranza al netto dell’aumento di capitale da parte di questi ultimi pari a -€7,5m (+€3,5m nel primo semestre 2020)

– Uscite di cassa per l’acquisto di azioni proprie pari a €12,3m nel primo semestre 2020 (non presenti nel primo semestre 2021)

– Flusso monetario netto pari a +€529,1m (-€430,6m nel primo semestre 2020)